热点资讯

- 配资实盘查询 美国12月JOLTS职位空缺达733.5万,创下历史新高

- 免息配资开户 国内商品期市日间盘多数收跌

- 在线股票配资公司 独家专访|古特雷斯:中国与非洲的合作至关重要

- 炒股软件app排名 德邦证券: 给予长春高新买入评级

- 配资炒股免息配资平台 IP与线下文娱体验深度融合,文创授权市场加速扩容

- 配资炒股怎么操作 交易商协会优化绿色及转型债券相关机制

- 金融中的杠杆 电动自行车锂电池新国标即将实施,将会带来怎样的影响

- 如何使用杠杆炒股 英媒:三大原因促成了黄金迷的黄金时代

- 网上炒股融资平台 2024年12月17日中俄国际农产品交易中心价格行情

- 正规股票配资平台排行 瑞银预计MSCI中国指数明年最高可涨6%,相关指数逆市飘红

最信得过的配资 中芯国际营收超预期! 半导体行业五大复苏信号初现, 资金持续抢筹

- 发布日期:2024-09-08 08:51 点击次数:123

正印格逢七杀大运流年时,命主能操生杀大权,掌握实权,为人公正严明,做事大公无私,能获意外之钱财和官职最信得过的配资,孝顺父母。

8月9日,半导体芯片板块开盘大涨,千亿市值科创龙头中芯国际A股一度涨逾4%,H股一度高开7%。

消息面上,龙头公司业绩大大提振了电子板块投资者的情绪,不过市场整体成交量的低迷,或对板块反弹高度造成一定约束。

8月8日晚,中芯国际、华虹半导体中报业绩报喜。

前者二季度收入超预期,后者产能利用率已接近满产。

公告显示,中芯国际二季度营收19.01亿美元,同比增长21.8%,超过预期;第二季度净利润1.65亿美元,远超外围分析师预期的1.038亿美元。与此同时,公司针对三季度亦给出积极的收入指引,环比增长将达13%—15%,毛利率介于18%—20%。

中芯国际首席执行官表示:预计紧张局势将推动中国本土化需求。预计第三季度部分芯片工艺技术产能紧张,第三季度价格趋势向上。

华虹半导体的港股口径统计数据:二季度营收 4.785 亿美元,位于此前 4.7~5.0 亿美元指引区间,QoQ+4%,YoY-24%; 毛利率 10.5%,略超此前 6%~10%指引区间,QoQ+4.1ppt,YoY-17.2ppt; 归母净利润 0.067 亿美元,QoQ-79%,YoY-92%。

中金公司对此点评称,毛利率超出市场及我们预期;归母净利润低于市场及我们预期,主要系上季度所得税抵免在本季度转为所得税开支。

备注:QoQ(季营收成长(衰退)率),是指今年该季的营收金额与上一季或去年同一季的营收金额的成长(衰退)百分比率;YoY(年增长率),是指当期的数据较去年同期变动多少。

以上不作为个股推荐,中芯国际为芯片ETF标的指数成分股,华虹半导体为恒生科技ETF标的指数成分股。

此外,我国芯片出口额连续9个月正增长,显示行业复苏加快。

8月7日,海关总署发布的数据显示:

今年7月,我国集成电路出口金额985.6亿元,同比增长26.77%,出口额已连续9个月同比增长。

今年前7个月,我国集成电路出口6409.1亿元,同比增长25.8%,在出口的重点商品中,增幅仅次于船舶;累计进口额同比增长14.4%,进出口累计数据已连续7个月保持双位数增长。

行业趋势:全球半导体整体呈现需求趋势

招商证券最新研报从五个维度对全球半导体景气度进行跟踪分析:

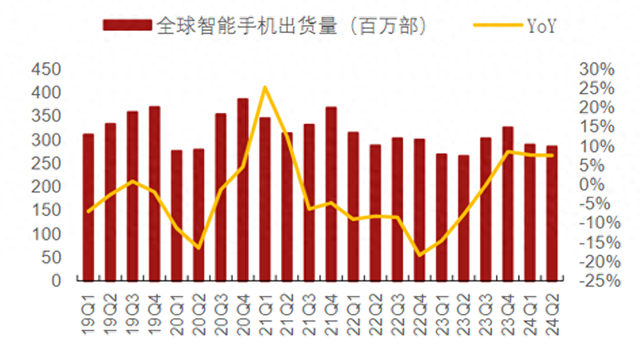

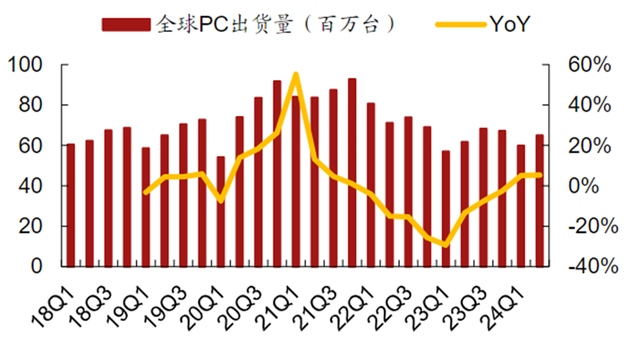

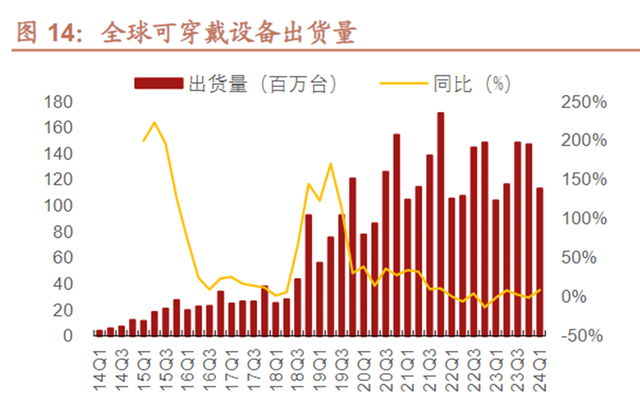

(1)需求端:消费电子行业需求复苏,AI/汽车等驱动端侧应用创新;

(2)库存端:全球手机芯片厂商库存环比持续下降,传统汽车和工业库存去化仍在继续;

(3)供给端:逻辑稼动率缓慢复苏,存储原厂加码 HBM、DDR5等先进产品扩产;

(4)价格端:AI 需求推动高阶存储器价格上涨,消费/工业等,MCU 价格仍处于筑底阶段;

(5)销售端:全球月度销售额同比增幅提升,环比实现今年连续第二个月增长。

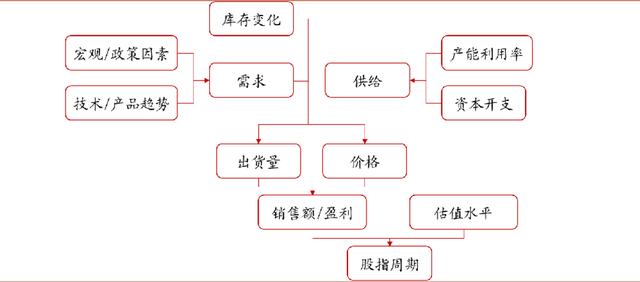

图表:半导体行业景气分析框架

下半年半导体芯片投资机会

(1)周期上行趋势明确

全球半导体销售额保持同比增长态势,周期上行趋势逐步明确。从周期位置跟踪来看最晚回落的下游(汽车、工业)当前也已经开始边际环比增长,全行业有望整体性进入中期2~3年维度恢复轨道。

(2)AI增量驱动

AI在端侧对于设备改造的序幕拉开,手机、电脑、泛物联网设备重新进入一个迭代的创新周期。A股半导体在这些下游具有较高的参与度,手机、电脑、各类物联网/消费电子占全行业~50%,本身也处于周期性偏底部位置。

随着市场对这一产业趋势的认可,A股半导体可能从不断杀估值的趋势中走向估值稳定甚至抬升的趋势上(实际上全球半导体已经估值扩张一年以上)。

(3)自主可控逻辑将强化

外围的变化进一步强化半导体自主可控逻辑;此外国内重要会议或将在科技、创新、新质生产力等成长领域提振风险偏好。

机构仓位:开始超配电子,尤其是半导体公司

国信证券统计发现,二季度基金重仓持股中电子公司市值为3531亿元,持股比例为14.6%;半导体公司市值为2022亿元,持股比例为8.4%,环比提高0.9pct。相比于半导体流通市值占比3.6%超配了4.8pct。

资金异动:持续加仓半导体芯片行业指数

万得数据显示,半导体芯片相关行业主题ETF持续获得资金抢筹,国证芯片指数近10日净流入近15亿元;中证全指半导体指数近10日获净申购超12亿元。

参考资料来源:中金公司,中国基金报,证券时报,万得等。

风险提示:观点或信息转载或部分引用,不代表华夏基金观点,不对其真实性、准确性、完整性做任何实质性的保证或承诺。部分数据具有时效性,并非基金宣传推介材料亦不构成任何法律文件,本材料所载观点不代表任何投资建议或业绩承诺。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。以上涉及指数、ETF及个股,不作为推荐。以上观点仅供参考,市场有风险,投资需谨慎。ETF二级市场价格涨跌幅不代表实际净值变动。

文中提及ETF风险等级为R4(中高风险),具体风险评级结果以基金管理人和销售机构提供的评级结果为准。上述基金为股票基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。上述基金为指数基金最信得过的配资,可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

- 网络股指配资 山鹰国际:公司每股净资产具体情况后续可参考公司2024年度报告2025-03-28

- 正规的配资网站 金蝶国际:2024年收入62.56亿元,同比增长约10.2%2025-03-20

- 网上炒股融资平台 2024年12月17日中俄国际农产品交易中心价格行情2025-01-08